年近不惑,老實說卻仍然有許多困惑,小至牙齒的移動該如何處理?大至人生、家庭的方向該如何設定?種種問題三不五時從內心迸出拷問自己是否真的有達到當初設定的目標了?

牙齒的問題可能還好解決,畢竟是自己本科的專業,再加上也有持續的進修以及閱讀,若真遇到臨床上的難題時,只要回歸到到基本的學理以及視病猶親原則處理,雖不盡如人意,但多半能逼近想要的結果。

而人生的困惑就比較難,總是沒有個標準解答,因此近年也陸續上了些不同於牙科專業的課程,希望多方面增長一點能力好面對未知的未來。

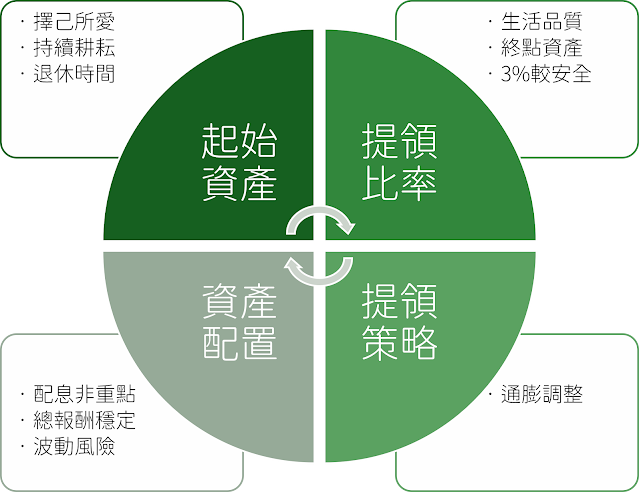

之前上了兩套不錯的財經課程,分別是綠角老師的資產戰略配置以及退休資產管理以及MJ老師的超級數字力,僅摘錄幾點與大家分享:

身為理財小白的我,第一次接觸財經實體課程是MJ老師的超級數字力。這堂財報課的上課體驗超棒,MJ老師非常接地氣的把公司的經營當作是人生的經營,帶你去理解艱深的金融術語對應到日常生活上是什麼樣的情境。透過這堂課,我才開始慢慢學習該怎麼樣做資產配置以及人生的財務規劃。

MJ老師的課程有點像是倚天屠龍記裡面的九陽真經,告訴你了該怎麼樣調理氣息抱元守一,但詳盡的武功招數則無法在短短兩天的課程中全面告訴你。而綠角的課程就很大一部分的補足了這部分的學習:他詳盡的解釋了資產配置方法以及原理,也用最簡單方式告訴你如何參與市場獲得市場報酬,甚至是在退休後該如何利用過往的準備讓自己能夠平穩度過退休生活。

你希望獲得什麼樣的人生

幾年前在上超級數字力的時候,老師用了好公司的財報應該是長什麼樣的,來讓我們了解自己的家庭財務應該要如何規劃。而在財務的五大比率:財務結構、償債能力、經營能力、獲利能力、現金流量中,我私以為最重要的莫過於現金流量了。

在人生公司還在持續營業的時候,因為還會有持續的收入進帳,只要能讓現金流持續保持在大於零的情況,即便還有負債也不會馬上被KO。如果今天的負債使用得宜,甚至還有機會為未來帶來更大的收入。

但是如果今天把眼光放遠,一路看到未來退休的時候,屆時不再有固定的收入進帳,所以在退休前應該要保持在沒有負債的情況,而不是期待開槓桿帶來更多的收入。

因此在退休就使用過往存留下來的資產支應退休生活中各項所需,並且希望退休後能維持原本生活的購買力,不會隨著通膨而縮水;且這樣的生活能夠持續到人生的最後一天 。

假設一個人的退休資產有1500萬,並且每年預計從當中提領4%也就是60萬出來,一個月可以用的金額就會是5萬元。但是隨著通膨的變化,假設第一年的通膨是2%,第二年如果要維持相同的購買力的話,所以取出的費用就會是61.2萬元。

而像這樣的1500萬退休資產能夠使用多久會受到包含了存活年限、市場變化、通膨率、每年退休金提領率、資產配置組合等因素的影響,其中市場的漲跌、通膨的高低乃至於生命還有多少時間都不是我們可以掌握的。

不同提領率夠用幾年?

提領率是影響最後資產能存留多少的最關鍵要素,如果每年使用3%的提領率,並且以股債比50:50做投資。退休資產能夠使用40年的機率在過去60年的經驗來看是百分之百,而像是3%這樣的提領率在過往持續成長的市場來看,甚至有大於百分之九十的可能讓退休30年後的資產終點價值大於剛開始退休的資產初始價值。

但如果今天將提領率提高到4%的話,退休資產能夠使用30年的機率就變成88%,如果將提領率提高到5%,能夠撐過30年的機率會下降到一半左右!更不要提大於6%以上的提領率了。

資產配置對可用年限的影響?

每個人對於資產配置的想法不一樣,但當人生不再有固定收入進帳,完全靠舊有資產維持下去的時候,保守個性如我,會盡可能將風險減小,以免哪天撐不下去。然而必須要考慮到通膨的因素,因此也不能完全持有現金僅以定存過活。

使用低成本指數化投資來做不同的股債比搭配,藉此獲取全球平均的市場報酬是個穩定的方法。在債券的投資標的而言,當然也會以公債為主而非不穩定的公司債或是高收益債券。

但令我驚訝的是,如果是百分之百選用保守的債券配置來獲取退休後的生活費,並且設定4%的資產配置,大約有60%的機會撐不到30年。反而是接近50:50的股債配置較有機會度過30年甚至是40年的退休生活。

至於該選用股票高一點的比率或是債券高一點的比率,老實說對於最後終點價值的影響並不大。真正有影響的是究竟在不同投資組合的情況之下,自己能夠承受多少的風險。以全球公債來說,單年度下跌最高幅度大約是15%左右,和股市最大跌幅紀錄40%(全球股市)到60%(台灣股市)比較起來,雖然漲幅落後於股市但仍然具有相當的穩定資產波動的效果。

你該持有的是財富,而不是計價單位

什麼是財富?前一陣子主計總處發布了國富統計報告,公布台灣家庭財富分配統計結果,結果發現最富裕的20%家庭平均財富是新台幣5133萬元,而第九十分位數的家庭平均財富為3391萬元。

乍看之下好像就是以銀行的存款來決定持有的財富多寡,如果我們來看看維基百科上面怎麼說:

財富,即具有價值者,包括自然財富、物質財富、精神財富等等。而在經濟學上,財富指物品按價值計算的富裕程度,或對這些物品的控制和處理的狀況。

所以財富真正的定義應該是有能為你帶來價值的東西。而金錢只能夠說是人類為了交換這些價值不等的物品而使用的計價單位。因此持有穩定的貨幣是財富的一種;持有能為你帶來更多收益的資產如:股票、債券、房地產、廠房也是財富。

除非是含著金湯匙出生,不然多數的人如果想要得到以上有形的財富都需要用自己的身體或是時間等生命能量去進行交換的東西,所以我們也可以說財富其實就是自己的健康以及時間的一種體現。

如果我們把眼光再放遠一點,不再只看到退休,而是一直看到人生的最終點—過世。所有曾經持有的有形物質勢必雲淡風輕,只有曾經有過的記憶、做過的事才能夠持續在這個世界上帶來影響。從這個觀點來看,我們的所擁有的時間以及健康等生命能量應該要提高到跟金錢對等甚至是更高的地位。

通膨對提領率的影響

許多人確實早已把生命的能量的珍視提高到與金錢同等的地位,但是要能夠確實的在生命最後一刻到來之前剛剛好把錢花完真的有相當的困難,一方面怕生命還沒完結但已無金錢可供使用,另一方面怕才剛退休無常卻早早來報到。

但正如上一段對於財富的想法一樣,金錢甚至是股票都只是計價單位,是為了服務人生而創造出來的工具,重點還是在自己的內心是否有想要去做的事情。

常見的情景是在退休的初期,身體的活動力可能都還很好,也比較會有些憧憬想去進行在工作時期沒有辦法去做的事情,因此會有大幅度的花費。

當這樣的退休初期遇上了高通膨的經濟狀況時,就會陷入兩難,如果按照有通膨的調整,接下來每年的提領額度會越來越高,可能會造成退休資產提早用罄;但另一方面也可能會害怕自己在退休初期取消了通膨調整之後,會造成日後的生活品質大幅下降。

面對上述這樣的兩難景象,我們可以選擇在退休的前三年,即便遇上了高通膨也繼續做通膨調整,好讓自己有足夠的購買力在剛退休的階段去完成人生想要做的事情。

當然也有另外一個更安全的選項是,最好還是在退休之前存到足夠多的資產,或者是延後退休因應,如此一來即便是以3%的提領率也有機會撐過三四十年的時間。

實際上操作可以考慮的方法

1. 先設定每年所需要的花費

2. 依每年所需要的花費此計算初始提領率,好得出需要多少退休資產,並且在退休除了達成該退休資產之外,還需存有兩年的生活費以因應可能的同時股債下跌波動。

3. 每年度根據通膨調整提領率,若通膨為正的則下一年度的提領金額會更多,若為通縮則縮減下一年度的提領金額。

4. 若某年持有資產其中之下跌超過5%,則取消通膨調整,

5. 若該年度的實際花費比率(提領出的金額除以當下總資產)已經大於7%則需考慮縮減生活費